こんにちは。入社3年目のHARUKAです!

インクデザインでは、IRに関するデザインを作っていますが、難しいのが「用語」。

特に財務に関するROE、EPS、PERなどの用語は難しいですよね。

わたしもまだまだ分からない用語も多いので、勉強のために用語をまとめてみました!

わかりやすいようにインクデザインのマスコット「インクマックス」と一緒に解説します。

それでは行ってみましょう!

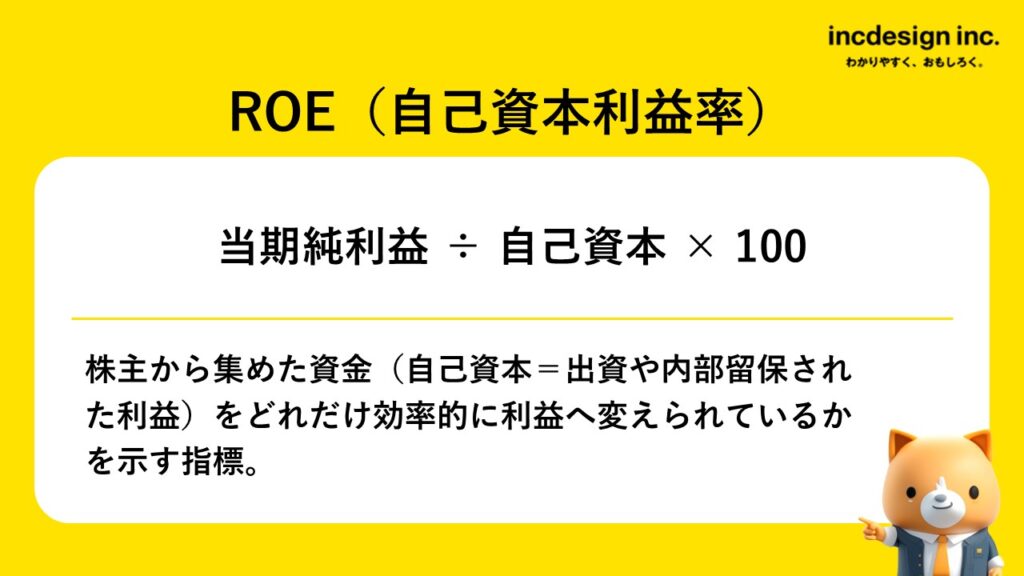

ROE(自己資本利益率)

ROE(%) = 当期純利益 ÷ 自己資本 × 100

ROEは、株主から集めた資金(自己資本=出資や内部留保された利益)をどれだけ効率的に利益へ変えられているかを示す指標でマックス。

つまり、株主が会社に投資した「元手」に対して、どのくらいの利益を出しているかを見るもの。

ざっくり例えるなら「友達に1万円を預けて商売してもらったとき、1,000円の利益がでていればROE=10%」。

投資家にとっては「この会社にお金を任せて効率よく増やせるか」を知る物差し。

どう見るか

- 同業他社や市場平均と比較する

- 長期的に8%を超えているか

- 一時的な利益ではなく持続性があるか

ざっくり数値の目安

8〜10%以上が良好、20%を超えると非常に効率的とされます。

向上させるには?

- 利益を増やす(売上成長・コスト削減)

- 余剰資本を配当や投資に回す

- 不採算事業を整理する

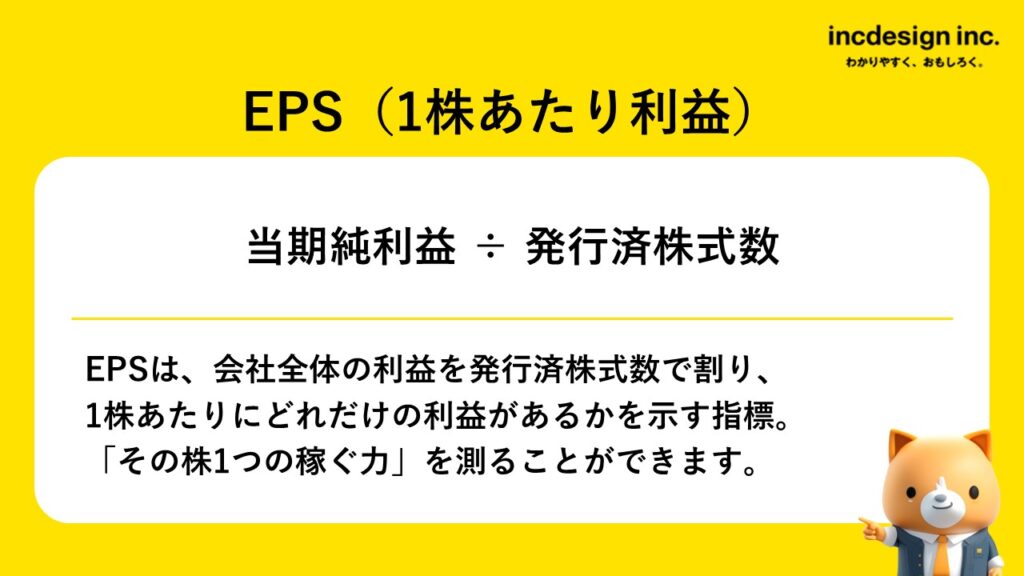

EPS(1株あたり利益)

EPS(円)= 当期純利益 ÷ 発行済株式数

会社全体の利益を「1株あたり」に割り振ったものでマックス。

投資家は1株を購入するので、「その株1つがどれだけ稼ぐ力を持っているか」を直感的に把握できます。

EPSが上がれば、同じ株価でも「稼ぎが増えた」と評価でき、株価上昇の要因になることもあります。

つまりEPSは「株を持つ価値」を表す重要な指標ですね!

どう見るか

- 毎年の成長率を見る(前年より伸びているか)

- 一時的要因か、本業の成長かを確認する

- 同業他社と比較する

ざっくり数値の目安

業種で差が大きいため「前年より増加しているか」が鍵。

向上させるには?

- 利益を安定的に拡大

- 自社株買いで株数を減らし、EPSを高める

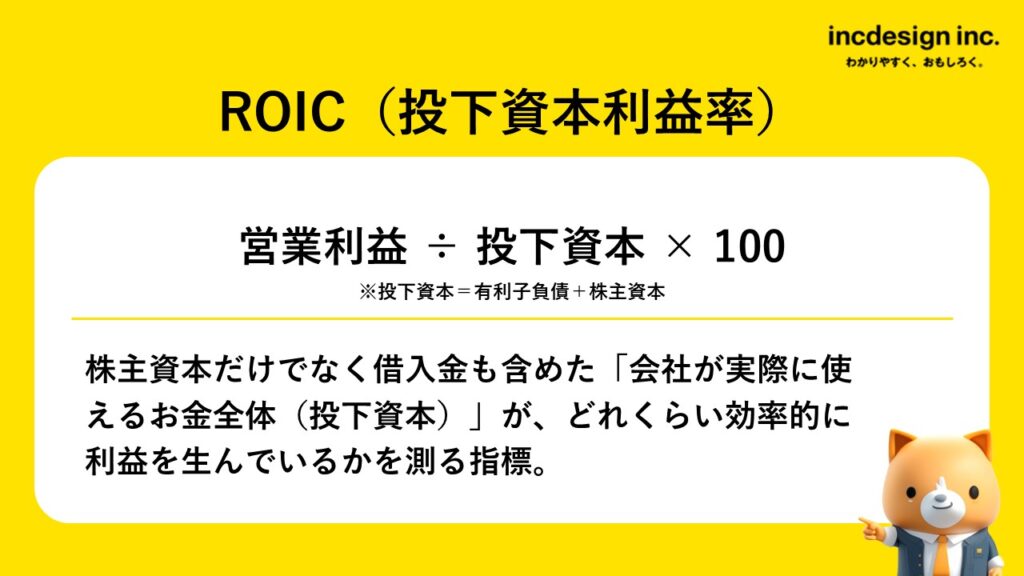

ROIC(投下資本利益率)

ROIC(%)= 営業利益 ÷ 投下資本 × 100

※投下資本=有利子負債+株主資本

ROICは、株主資本だけでなく借入金も含めた「会社が実際に使えるお金全体(投下資本)」が、どれくらい効率的に利益を生んでいるかを測るものでマックス。

ROEが「株主から見た効率」だとすると、ROICは「会社全体としての効率」。

借金を多く使う会社や、M&A・大規模投資をする企業の実力を測るのに特に有効です。

どう見るか

- 5%未満なら効率が低い

- 資本コスト(調達コスト)を上回っているかどうかが重要

- 投資が実際にリターンを生んでいるか

ざっくり数値の目安

5〜7%で合格ライン、10%以上は優秀。

向上させるには?

- 不要資産の売却や赤字事業の撤退

- 投資の選別(資本コスト以上のリターンを狙う)

- 成長事業への資本集中

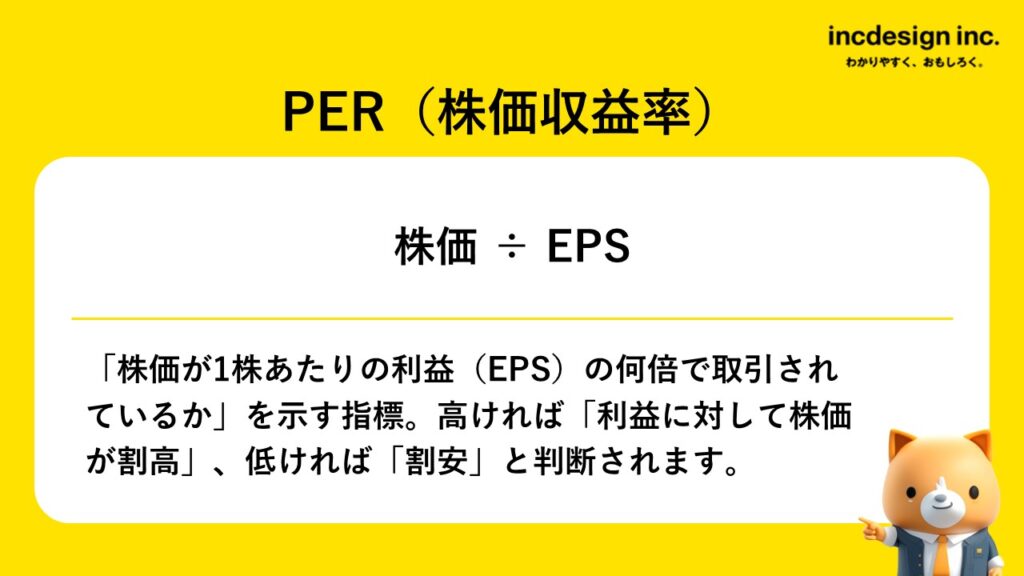

PER(株価収益率)

PER(倍)= 株価 ÷ EPS

PERは「株価が1株あたりの利益(EPS)の何倍で取引されているか」を示すものでマックス。

これは、投資家が「この会社の利益に対してどれだけの値段を払っているか」を意味です。

たとえばPER=10倍なら「1年分の1株あたりの利益の10倍で株を買っている」という解釈。

PERが高ければ「利益に対して株価が割高」と判断され「将来もっと利益が伸びるはず」という期待が込められているとも言えます。

低ければ「利益に対して株価が割安」と判断され「成長に不安がある」と見られていることもありますね。

どう見るか

- 市場平均(15倍前後)と比べる

- 高すぎると「期待先行」、低すぎると「割安か成長懸念」

- 成長企業は30倍以上になる場合もある

ざっくり数値の目安

15倍前後が標準。

向上させるには?

- EPSを伸ばして割高感を下げる

- 成長戦略を示して投資家の期待を適正に高める

- IR活動で理解を深めてもらう

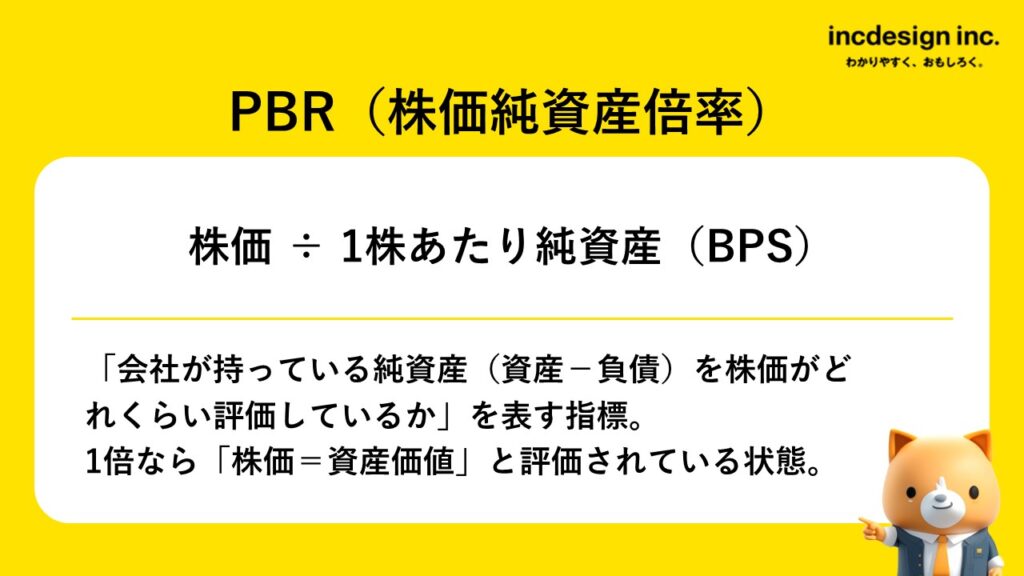

PBR(株価純資産倍率)

PBR(倍)= 株価 ÷ 1株あたり純資産(BPS)

PBRは「会社が持っている純資産(資産−負債)を株価がどれくらい評価しているか」を表す指標でマックス。

1倍なら「株価=資産価値」と評価されている状態。

1倍未満は「資産の価値以下で放置されている」=市場から見て収益力や将来性に疑問がある状態です。

逆に2倍以上なら「資産以上に利益を生む能力がある」と評価されていると考えられます。

どう見るか

- 1倍未満=資産価値以下で評価されている

- 2倍以上=資産を有効活用し成長していると評価される

- 業界平均との比較も重要

ざっくり数値の目安

1倍が基準。1倍未満なら改善余地がある。

向上させるには?

- ROEを高めて資産を活かしていると示す

- 株主還元や成長戦略を明示する

- 不要資産を圧縮し、効率性を上げる

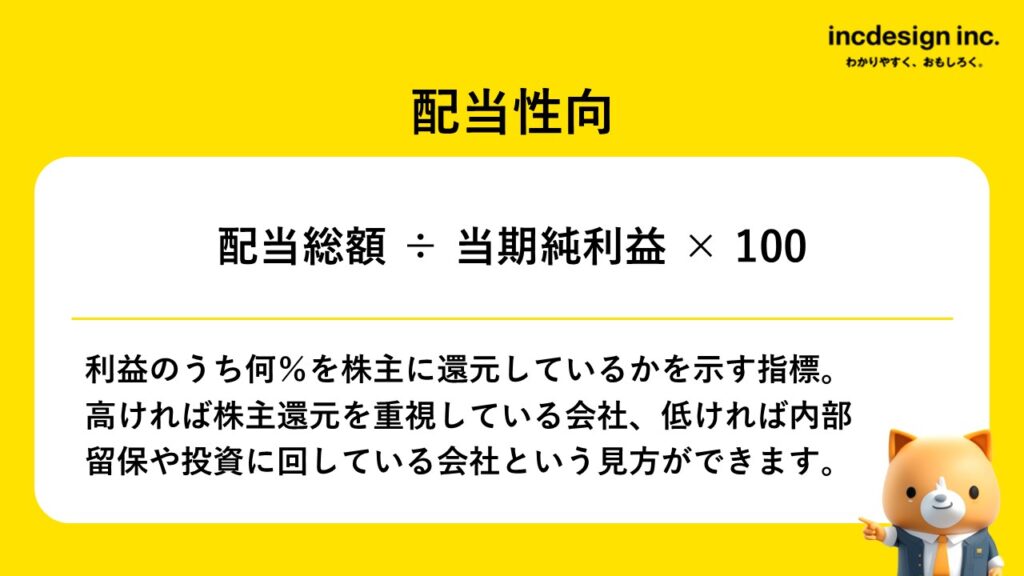

配当性向

配当性向(%)= 配当総額 ÷ 当期純利益 × 100

配当性向は、利益のうち何%を株主に還元しているかを示す指標でマックス。

たとえば利益100円のうち30円を配当で出せば、配当性向は30%。

投資家にとっては「会社が利益をどれだけ株主に返してくれるか」のシグナルになります。

高ければ株主還元を重視している会社、低ければ内部留保や投資に回している会社という見方ができます。

どう見るか

- 高すぎる(80%以上)と将来投資余力が減る

- 低すぎると株主還元が不十分とされる

- 安定した水準が信頼につながる

ざっくり数値の目安

30〜40%程度が一般的。

向上させるには?

- 利益を安定的に増やす

- 配当方針を明示して安心感を与える

- 成長ステージに応じて柔軟に調整する

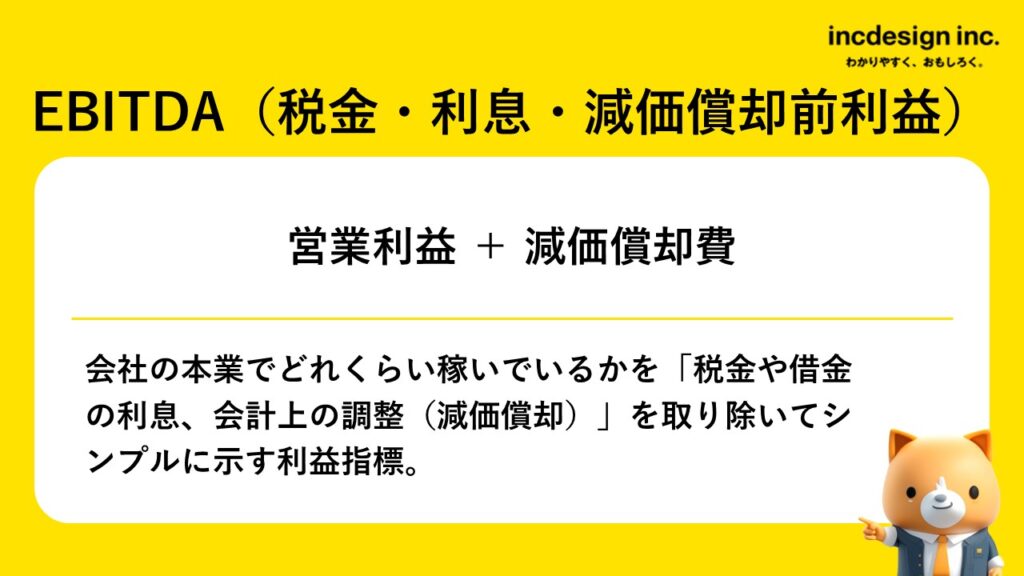

EBITDA(税金・利息・減価償却前利益)

EBITDA = 営業利益 + 減価償却費

EBITDAは、会社の本業でどれくらい稼いでいるかを「税金や借金の利息、会計上の調整(減価償却)」を取り除いてシンプルに示す利益指標でマックス。

国や会計ルールの違いを超えて比較しやすいため、グローバル投資家が重視します。

特に、設備投資が大きい製造業やインフラ企業では「減価償却」を除いたEBITDAの方が実力を見やすいのです。

どう見るか

- 売上に対する割合(EBITDAマージン)が10%以上なら収益力が強い

- 設備投資が多い業種ではEBITDAで比較する方が適切

ざっくり数値の目安

EBITDAマージン10%以上が優秀。

向上させるには?

- 高付加価値商品の拡大

- 固定費の削減

- 生産性向上やデジタル化

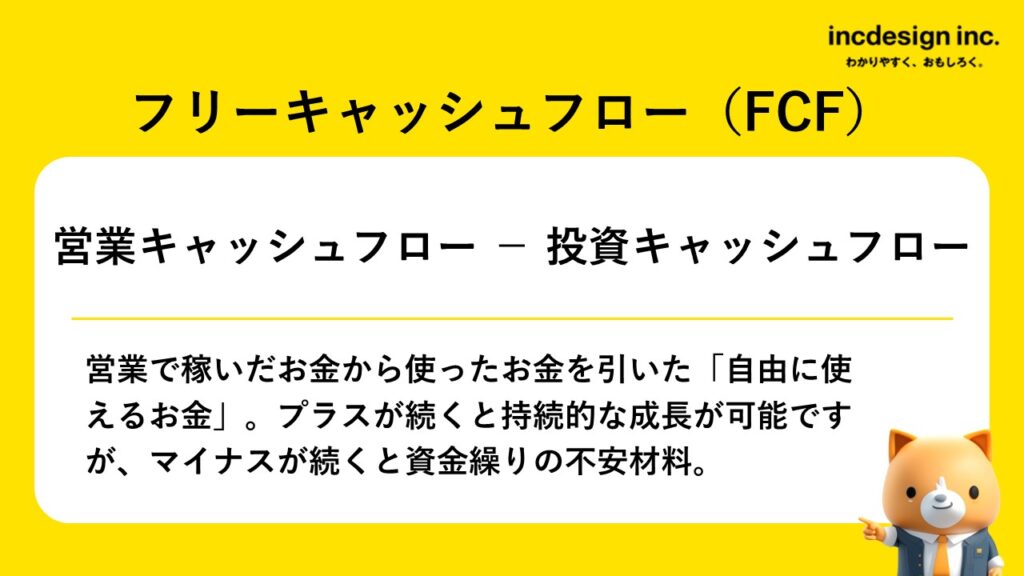

フリーキャッシュフロー(FCF)

FCF = 営業キャッシュフロー − 投資キャッシュフロー

フリーキャッシュフローは、営業で稼いだお金から設備投資などに使ったお金を引いた「自由に使えるお金」。

会社が借金返済、配当、M&A、新規投資などを行う源泉となります。

投資家はここを見ることで「この会社がどれだけ余裕を持って事業を拡大し、株主に還元できるか」を判断します。

プラスが続く会社は持続的な成長が可能ですが、マイナスが続くと資金繰りの不安材料になりマックス。

どう見るか

- プラスで安定しているかが重要

- マイナスでも成長投資なら評価される場合あり

- 長期的に赤字なら資金繰り不安

ざっくり数値の目安

安定的にプラスで推移していること。

向上させるには?

- 本業の収益力強化

- 投資の効率性を見直す

- 運転資金(在庫・売掛金)の管理改善

さて、どうでしたか?

難しいですよね!

わたしたちもすべてを理解しているわけではないですが、最低限を勉強するようにしています。

これからもインクデザインでは難しいことを、わかりやすく、おもしろく伝えていきます!

色々_むつき-3-200x200.jpg)